報告期內,愛慕股份營業收入分別為29.47億元、31.19億元和33.18億元,凈利潤分別為5.56億元、4.49億元和3.34億元,出現了明顯增收不增利現象。

2020年新冠肺炎疫情初發階段,醫護用品尤其是醫用口罩極度緊缺,使得眾多企業欲加入口罩制造大軍中來,憑借內衣品牌為消費者熟知的愛慕股份有限公司(下稱愛慕股份)即為其中之一。目前,愛慕股份經營范圍已新增“生產Ⅱ類、Ⅲ類醫療器械”業務,其也已申請“愛美麗”“愛慕”等4個醫療器械類型商標。

除了欲跨界生產醫用產品,愛慕股份還向資本市場發起了沖擊。目前,該公司已遞交招股說明書,此次IPO的主承銷商為中信建投,聯席主承銷商為中原證券。

自1993年成立以來,愛慕股份主要生產文胸產品,如今其產品已擴展至保暖內衣、家居服、其他服飾(如運動裝、泳裝等)、襪類、家紡、防護口罩等品類。該公司旗下有包括愛慕(Aímer)在內的多個品牌,是本土老牌頭部內衣企業之一。截至2019年12月31日,愛慕股份有2414個線下銷售終端及以天貓、唯品會為主的線上渠道,其中線下直營銷售終端為1933個,直營占比達80%。

此次IPO,愛慕股份擬公開發行股票數量不低于4000萬股,占發行后總股本的比例不低于10%。本次愛慕股份擬募集資金7.6億元,分別用于營銷網絡建設項目(4.4億元)、信息化系統建設項目(1.5億元)和在越南投資建設生產基地(1.7億元)。從股權結構來看,截至招股書簽署之日,張榮明直接和間接合計控制該公司70.11%的股份,為愛慕股份的控股股東和實際控制人。

查閱愛慕股份的財務數據,《投資時報》研究員注意到,該公司雖然營業收入有所上升,但凈利潤卻連續兩年出現下降。除此之外,愛慕股份的存貨周轉率低于行業均值,存貨管理能力也處于較低水平。

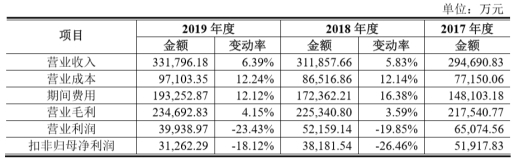

愛慕股份近三年主要盈利情況

數據來源:公司招股書

增收不增利

招股書數據顯示,2017年—2019年(下稱報告期),愛慕股份營業收入分別為29.47億元、31.19億元和33.18億元,2018年和2019年同比增長5.93%和6.39%;凈利潤分別為5.56億元、4.49億元和3.34億元,2018年和2019年分別同比下降19.24%和26.61%。可以看出,自2018年開始,愛慕股份的凈利開始走下坡路,出現了明顯增收不增利現象。

對于凈利潤下滑,愛慕股份解釋稱,主要因為2018年起公司對旗下品牌進行了變革升級,品牌形象和終端形象全面更新,同時在品牌推廣、渠道建設、產品研發等方面投入加大,導致期間費用上升。

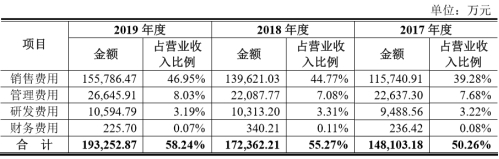

招股書顯示,報告期內,愛慕股份銷售費用分別為11.57億元、13.96億元和15.58億元,占營業收入的比例分別為39.28%、44.77%和46.95%。其中,報告期內,該公司銷售費用中市場推廣費分別為7626.8萬元、1.29億元和1.1億元。

與2017年相比,2018年其市場推廣費增加5264.93萬元,增幅達69.03%。究其原因,主要是2018年該公司為愛慕品牌創建25周年而舉辦了一系列大型推廣宣傳活動。分析人士認為,若其未來營業收入的增長未能抵消期間費用的增長,則愛慕股份的經營業績將會出現進一步下滑的風險。

值得注意的是,除凈利潤下滑之外,愛慕股份毛利率也持續走低。報告期內,該公司主營業務毛利率分別為73.74%、72.29%和70.73%,出現下滑趨勢。愛慕股份給出的解釋為,“線上促銷活動和價格讓利活動,以及乎兮品牌主要面向線上渠道投放,拉低了整體毛利率水平”。

愛慕股份近三年期間費用情況

數據來源:公司招股書

存貨管理水平低于行業均值

《投資時報》研究員查閱招股書數據注意到,愛慕股份的存貨價值逐年攀升,而今年暴發的新冠肺炎疫情對大部分以直營模式為主的品牌零售企業產生較大沖擊,這進一步加劇了愛慕股份存貨壓頂和管理不力的問題。

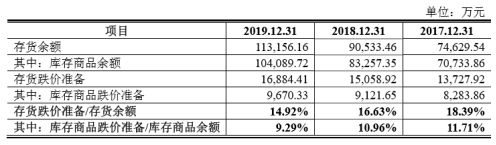

報告期各期末,愛慕股份存貨賬面價值分別為7.46億元、9.05億元和11.32億元,占流動資產的比例分別為36.84%、43.69%和55.55%,占該公司總資產的比例分別為22.52%、26.05%和32.05%。其中,2018年和2019年,該公司存貨賬面價值同比上升21.31%和25.08%。

愛慕股份稱,存貨增加主要系庫存商品的增加。報告期內,該公司庫存商品余額有所上升,分別為7.07億元、8.33億元和10.41億元,但占該公司庫存的比例分別為80.05%、78.85%和80.04%,并未有太大變動。

存貨金額的不斷上升同時導致其存貨跌價準備的增加。報告期內,愛慕股份存貨跌價準備分別為1.37億元、1.51億元和1.69億元。其中,庫存商品跌價準備占存貨跌價準備的比例分別為18.39%、16.63%和14.92%,或是導致該公司凈利下滑的原因之一。

《投資時報》研究員還注意到,愛慕股份主營業務收入來源渠道分別為直營渠道、經銷渠道、電商渠道和其他。報告期內,直營渠道收入占主營業務收入比例分別為70.24%、70.17%和68.95%,是該公司主要的銷售渠道。然而,對于直營模式為主的服飾企業而言,需要保持一定規模的存貨來滿足終端陳列和線上備貨的需求。

報告期內,愛慕股份的存貨周轉率分別為1.03次、1.05次和0.95次,2018年度出現下滑;同期,同行業的匯潔股份(002763.SZ)、安莉芳(1388.HK)和都市麗人(2298.HK)的存貨周轉率均值分別為1.40次、1.50次和1.76次。

可見,愛慕股份的存貨周轉能力連續三年均低于行業均值,尤其在2019年,其存貨周轉率大幅下滑并遠低于同行可比公司均值,存貨規模增速亦遠超當期的營業收入增速,可見該公司存貨管理能力有所下降,并低于行業平均水平。

分析人士認為,今年企業壓力加大,如果不能維持適當的庫存水平,較高的存貨周轉率,或者想辦法盡快消化掉疫情帶來的庫存商品滯銷問題,一旦存貨跌價大幅增加,市場需求恢復又不及預期,企業的運營壓力會更大。

愛慕股份存貨跌價準備余額情況

數據來源:公司招股書

此外,愛慕股份還存在營收依賴主要品類的風險。報告期內,該公司文胸類和內褲類產品收入合計占公司主營業務收入的比重分別為58.91%、57.11%和56.34%,系該公司產品組合中的主要品類。招股書中提到,愛慕股份所處的貼身服飾行業面臨著激烈的市場競爭,若未來文胸類及內褲類產品市場出現波動從而加劇競爭壓力,則愛慕股份很難維持或提升市場占有率,從而導致經營業績受到不利影響。

關鍵詞: 愛慕股份